2023-06-05 13:02:39 来源:金融界 阅读量:9556

报告要点

“见微知著”系列第53期:当前传统出口跟踪指标与出口表现明显背离、有效性减弱,应该如何跟踪出口、后续表现或如何?详细梳理,供参考。

一、热点思考:当前集装箱船速、口岸货运等或可高频映射出口变化,短期出口或面临走弱压力

1.传统出口跟踪还有效吗?发达经济体景气、韩越出口表现、港口集装箱量价指标等传统跟踪指标有效性减弱。

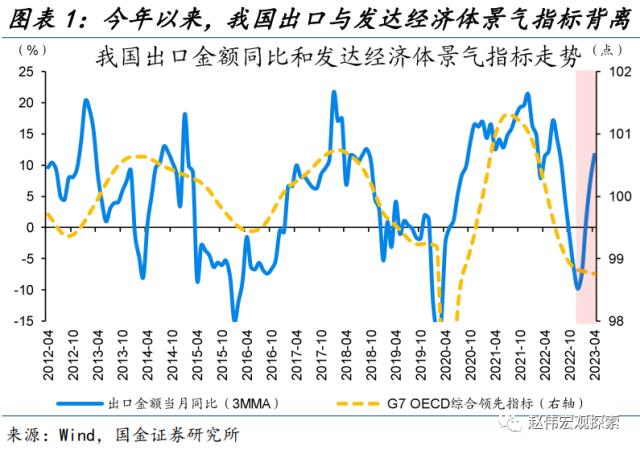

过往常用发达经济体经济景气指标、典型出口型国家出口表现作为外需“风向标”,但今年指示作用减弱。过往发达经济体景气领先指标、制造业PMI等走势与我国出口同比同步性较强、但今年明显背离;与之类似,过往常用韩国、越南出口等典型出口国家的出口表现作为我国出口前瞻映射,但1-4月,韩、越出口显著回落、但我国出口韧性凸显。

过往亦常用集装箱港口吞吐、运价等指标作为出口变动高频映射,今年以来也出现明显背离。过往港口集装箱吞吐、运价等指标与我国出口出口较为吻合、常作为出口表现的高频映射,但去年10月开始,集装箱吞吐、运价与出口表现分化,1-4月,我国出口同比提升18.9个百分点,而集装箱吞吐同比回落10.2个百分点、运价持续下行。

2.传统出口跟踪“失效”原因何在?我国出口产品、国家结构明显改变,集装箱供给扰动加大等使传统跟踪“失效”。

海外经济景气、韩越出口与我国出口分化,主要原因在于我国出口国家、产品结构明显改变。当前我国对欧美发达经济体出口占比回落、对新兴经济体显著提升,今年以来,新兴经济体生产景气明显好于发达经济体,对我国出口表现形成支撑;相较于我国,韩国出口受全球消费电子、半导体需求疲软影响较大,拖累韩国总体出口表现;越南出口相对更加依赖欧美等发达经济体的制造业生产需求,因此近期两国出口表现明显弱于我国。

我国出口结构变化、全球集装箱供给扰动加大等,使得集装箱港口吞吐、运价等出口高频指标指示作用减弱。我国对“一带一路”国家出口力度加大使得陆路出口对我国出口贡献提升、海运对我国出口映射减弱;同时,2022年以来,全球航运集装箱过剩比例偏高、今明两年仍存大量订单交付,使得运价仍存下行压力;同时集装箱过剩对港口吞吐造成扰动,去年8月以来,不可形成实际外贸量的空箱吞吐对总体集装箱吞吐影响加大、当前上海港空箱堆积仍处高位。

3.当前应如何跟踪出口?集装箱船速、口岸货运通关等或可反映海运、陆运出口活跃度,短期出口或面临走弱压力。

集装箱船运行船速等或可排除供给扰动、反映海运外贸情况,陆路口岸货运及通关情况等或可映射陆路外贸活跃度。经验显示,出口贸易景气时,集装箱船队往往提高航速、加快运输,外贸放缓时,船队放缓航速、降低有效运力以匹配较弱的出口需求,因此集装箱船速与我国出口同比变动较为一致、或可作为出口高频映射;同时,伴随我国对一带一路国家出口提升,代表陆路口岸通关情况、东北货运表现、工程项目投资规模等与我国对蒙俄外贸走势较为同步。

5月集装箱船运行航速、陆路口岸货运变化等高频指标或指向短期出口面临走弱压力。5月以来,海运集装箱船运行航速有所回落、较4月底回落0.4%,5月黑龙江货运物流与全国平均水平之间差值有所收窄,中蒙俄干其毛都口岸通关表现明显回落、日均通车量较4月减少22.6%,或指向短期外贸活跃度有所回落、出口面临走弱压力;同时,映射出口景气的新出口订单PMI亦边际回落、较上月回落0.4个百分点,或与高频指标指向一致。

二、高频跟踪:上游投资需求表现疲弱,中游生产表现明显分化,下游地产短期成交有所改善

多数上游投资活动偏弱,钢材、水泥、沥青产需表现均处于低位。当前全国钢材表观消费、高炉开工均处于过往同期低位,水泥产需小幅回落、库存达近年高点,玻璃需求加快走弱,映射基建落地的沥青开工延续疲弱。

化工生产大幅走弱、汽车相对维持高位,新兴产业中锂电有所改善。铝行业开工处于同期低位,PTA开工率较上周回落3.3个百分点、涤纶长丝开工回落,汽车钢胎维持高位,电池用锂价格持续改善、光伏产业价格加速走弱。

全国新房成交有所改善,主要缘于二线城市成交提升。本周30大中城市商品房日均成交较上周大幅提升11.3%、分别达2019、2021年同期水平的85%、69%,其中二线城市较上周大幅提升21.6%,三线城市回落15.2%。

风险提示

数据统计存在误差或遗漏,政策、外部环境变动超预期。

报告正文

一、热点思考:出口高频跟踪的“新视角”

1.传统出口跟踪还有效吗?

过往常用发达经济体经济景气映射外需变化,3月以来,发达经济体经济预期低迷的同时,我国出口表现连续超市场预期、韧性凸显。过往常用全球主要发达经济体的经济景气指标衡量外需、进而映射我国出口情况,从实际走势来看,过往海外主要发达经济体经济领先指标、制造业PMI走势与我国出口同比的同步性较强,但今年出现明显背离,1-4月,OECD综合领先指标下滑0.06点、美国和欧元区制造业PMI分别回落0.6、3个百分点,外需低迷下,我国出口表现却连续超市场预期,3、4月出口金额当月同比分别高达14.8%、8.5%。

过往常用韩国、越南出口表现作为全球外贸“风向标”,但今年以来,两国出口对我国出口的领先指示作用减弱。韩国、越南作为典型的出口型国家,其出口产品结构与我国相较类似,因此过往常用韩国、越南的出口表现作为我国出口的前瞻映射;但今年以来,韩国、越南的出口表现与我国明显背离,韩国、越南出口当月同比分别由去年年底的-9.7%、-14%回落至今年4月的-14.3%、-17.2%,对应期间我国出口当月同比由-10%提升至8.5%。

过往常用集装箱港口吞吐、运价等量价指标作为出口变动高频映射,但今年以来指示作用明显减弱。除了通过映射外需的月度指标来预判出口,过往港口集装箱吞吐、集装箱运价等高频指标亦与我国出口走势较为同步、是常用的出口观测指标,但近期指示作用明显减弱。去年10月开始,港口集装箱吞吐与出口表现分化,去年10-12月,全国主要港口集装箱吞吐当月同比提升7个百分点、而出口同比回落16个百分点,今年1-4月,集装箱吞吐同比回落10.2个百分点、而出口同比提升18.9个百分点;类似的,我国出口集装箱运价与出口表现也出现背离,1-4月,出口同比提升18.9个百分点、而运价持续下行。

2.传统跟踪指标“失效”原因何在?

当前发达经济体景气与我国出口分化,与我国对“一带一路”国家等新兴经济体出口提升、对传统发达经济体出口回落有关。当前我国出口国家结构明显变化、对“一带一路”沿线国家出口份额显著提升、由去年年底的35.1%提升至37.1%,但对欧美等发达经济体的出口占比明显回落,其中对美国、欧盟的出口占比分别由13.9%、14.4%回落至12.8%、13.9%;同时我国对新兴经济体出口相对较好,1-4月,我国对“一带一路”沿线国家、东盟出口同比平均为17.1%、16.7%,明显高于美国、欧盟的-15%、-4.6%,支撑我国出口表现;新兴经济体对我国出口贡献提升下,发达经济体经济景气对我国出口表现影响明显减弱。

出口国家结构变化下,我国出口产品结构亦有所改变,生产景气较强的新兴经济体支撑我国机电产品出口表现。我国机电相关产品出口占比高达58%、是我国出口的主要拉动项,并且过往机电产品出口走势与海外发达经济体生产景气直接相关,比如:我国机电产品出口当月同比与美国制造业PMI走势同步性较强;当前发达经济体生产景气走弱下,我国对其机电产品出口回落,1-4月我国对美国出口产品中机电产品占比回落7.3个百分点;相较之下,新兴经济体生产景气较好,1-4月东盟、中西亚代表国家制造业PMI分别提升2.6、1个百分点,伴随我国对新兴经济体出口提升,新兴经济体对我国机电产品出口形成支撑。

当前韩越出口等外贸“风向标”指示作用减弱,亦与我国出口产品、国家结构与两国存在差异有关。韩国出口细分产品结构与我国有较大差异,其中韩国集成电路、半导体相关产品出口占比达16.5%、明显高于我国的6.6%;当前全球消费电子、半导体需求疲软下,相关产品出口拖累韩国总体表现,4月韩国半导体相关产品出口同比为-40.7%、远低于总体出口的-14.3%。越南出口国家结构与我国存在差异,2022年越南对美国、欧盟等代表性发达经济体出口占比高达35%、高于我国的26%,同时,越南与我国类似、机电产品对总体出口贡献较大,因此当前越南出口受发达经济体制造业生产景气回落的拖累更为明显。

我国出口结构变化使得陆路出口力度加大、全球集装箱供给扰动加剧等影响下,集装箱吞吐、运价等指标指示作用减弱。从出口方式来看,我国对一带一路沿线国家出口力度加大使得陆路出口对总体出口影响加大、海运对总体出口的映射减弱。从海运实际情况来看,2022年全球供应链压力回落后,海运市场集装箱过剩比例超10%、拖累运价持续下行,并且今明两年迎来较大规模集装箱船订单交付,供给放量进一步加剧运价下行压力;供给扰动加大亦体现在港口吞吐上,去年年底,八大枢纽港口外贸空箱吞吐量同比增长23.7%、而重箱回落9.7%;截至5月下旬,上海港口集装箱可用指数达0.65、仍处于高位。

港口集装箱可用指数高于0.5,意味着入港集装箱的数量大于离港集装箱的数量,容易造成空箱在港口堆积的情况。

3.当前应如何跟踪出口?

集装箱仍是海运出口重要高频跟踪标的,集装箱船运行航速及闲置情况可较好排除供给扰动、直接反映当前外贸活跃度。集装箱船运行航速、闲置情况等可反映集装箱短期动态变化、以映射外贸活跃度;经验显示,出口贸易相较景气时,集装箱船队往往提高运行速度、加快运输过程,而外贸放缓时,集装箱船队往往减缓运行速度、降低有效运力以匹配相较偏弱的出口需求;从历史走势来看,集装箱船队运行船速与我国出口同比变动较为一致,比如:2022 年 5 月至 2021 年 6 月,我国出口显著改善、同比由-3.5%提升至 31.7%,对应集装箱船运行速度提升 4%;类似的,当外贸活动相较活跃时,集装箱船的闲置率普遍处于低位,而当外贸活动放缓时,集装箱船闲置率往往出现提升。

我国对一带一路国家出口提升下,口岸通关情况、东北货运表现等或可作为陆路外贸活跃度的高频映射,工程项目合作等投资指标或可映射中期出口景气。高频指标来看,甘其毛都作为中蒙俄重要陆路口岸,其通关表现或映射我国陆路外贸活跃度;受益于对俄贸易的大幅提升,东北物流表现好于全国平均水平,可以发现,黑龙江货运物流较全国物流的相对变化与我国对俄出口走势具有一定同步性。同时,我国对一带一路国家出口产品较多集中在机械设备、钢铁等方面,基建、生产相关产品出口与我国加大投资合作密切相关,过往经验表明,我国对一带一路国家非金融投资变动领先出口变动6-7个月,因此工程承包等投资指标或映射中期出口景气。

5月集装箱船运行航速、口岸地区货运变化等高频指标以及出口订单等景气指标指向短期出口或面临回落压力。5月以来,全球集装箱船运行航速有所回落、较4月底回落0.4%,5月黑龙江货运物流与全国平均水平之间的差值有所收窄,中蒙俄干其毛都口岸通关表现明显回落、日均通车量较4月减少22.6%,或指向短期外贸活跃度有所回落、出口面临走弱压力;同时,映射出口景气的新出口订单PMI亦边际回落、较上月回落0.4个百分点,或与高频指标指向一致。

二、产需高频跟踪:上游投资需求表现仍偏弱、商品房成交有所改善

近期整车货运流量进一步走弱,总体表现明显弱于过往。上周,高速公路货车通行量较前周小幅回落0.8%;铁路货运量较前周小幅提升0.3%,为去年同期水平的95.7%。邮政快递揽收量较前周回落2.5%、投递量较前周小幅提升0.7%。上周,全国整车货运流量指数较小幅回落至95.7,仅为2021、2022年同期水平的75.3%与94.8%。分省份来看,多省市整车货运流量指数小幅回落,仅青海较前周大幅提升23.5%。

上游投资需求持续低迷,其中钢材需求处于同期低位,受此影响钢材价格延续回落。本周,全国钢材表观消费量较上周小幅提升1.2%,分别为2021、2022年同期水平的81.6%与89.2%,为近年同期最低;钢材供给与上周基本持平,全国高炉开工率较2019年、2022年同期分别下降2.3与1.3个百分点。需求不断走弱下,钢材价格持续走低,较上周下降0.9%,仅为去年同期水平的77.4%。本周钢厂盈利率较上周回落1.3个百分点至32.9%,较2019年、2022年同期分别下降58.2与26.0个百分点。

水泥产需小幅回落,库存已达近年高点,价格续创新低。本周,全国水泥粉磨开工率较上周回落0.3个百分点至53.3%,较2022年同期提升1.9个百分点;水泥出货率较上周回落0.8个百分点至60.3%,较2021年、2022年同期分别回落12.9与2.6个百分点;水泥库存已达近年最高水平,水泥库容比较上周提升1.6个百分点至73.6%,较2022年同期提升3.9个百分点。由于库存持续累库,全国水泥价格续创新低,仅为2022年同期水平80.1%。

玻璃需求加速回落、生产有所改善,需求走弱之下玻璃库存加速累库,基建开工表现仍较疲软。本周,玻璃表观需求较上周大幅回落6.3%、产量较上周提升0.4%,玻璃产需均较往年偏弱、且分化明显,引致玻璃库存加速累库,玻璃库存较上周提大幅提升9.3%,达到2019年、2022年同期水平的117.8%与67.6%。沥青开工率较上周小幅提升0.8个百分点至38.1%,分别为2019年、2022年同期水平的81.1%与143.1%,处于同期低位,指向基建开工低迷。

铝行业开工率仍处低位、铜开工率有所走弱,主要工业金属库存持续去化。本周,铝行业平均开工率与上周持平,较2021、2022年同期分别下降11.6与2.2个百分点,处于同期低位。电解铜开工率则较上周小幅回落3.7个百分点,较2021、2022年分别提升6.3与10.5个百分点。库存方面,电解铝现货库存较上周回落10.3%,社铜库存则较上周小幅回落7.4%。

中游开工小幅回落,其中化工中游延续大幅回落、汽车中游维持同期高位。本周,国内PTA开工率较上周回落3.3个百分点至70.9%,分别为2019、2022年同期水平的86.4%与102.4%;涤纶长丝开工率较上周小幅回落0.4个百分点至81.8%,分别为2019、2022年同期水平的90.7%与110.3%;纯碱开工率较上周小幅提升0.9个百分点,较2021、2022年同期分别提升1.5与10.8个百分点,处于同期高位;汽车半钢胎开工率小幅回落0.3个百分点至70.6%,分别为2021、2022年同期水平的126.0%与110.4%,仍处同期高位水平。

新兴产业景气度分化,锂电产业景气度延续改善、光伏产业有所走弱。本周,电池级氢氧化锂价格持续走高,价格较上周同期提升9900元/吨至29.0万元/吨,指向锂电池产业景气度有所改善。本周光伏产业综合价格指数加速回落,较上周下降6.8%,为去年同期水平的75.1%。

5月保交楼项目持续推进,华南、华东地区保交楼举措成效显著。全国各地保交楼项目5月份保交楼已交付比例已达34%,较3月份提升11个百分点。其中,华南、华东地区5月保交楼交付比例较高,分别达到56%与40%;而西南、华中地区表现较差,仅为15%与16%。与3月相比,华南、华东地区提升明显,保交楼交付占比分别提升19%与13%。以上数据指向华南、华东地区保交楼政策落地成效显著、纾困资金筹措到位,而华中、西南地区保交楼压力相对较大。此外,头部房企保交楼交付状况较其他房企更好。保利、阳光、世茂等房企交付进度居前列。

三、人流消费跟踪:人流出行活动回落、线下消费复苏放缓

跨区出行活动延续放缓,国内执行航班架次有所回落。本周,反映跨区人口流动的全国迁徙规模指数较上周同期小幅回落3.9%,分别为2021、2022年同期水平的140.4%与126.2%。本周国内执行航班数目较上周小幅回落1.0%、国际执行航班数则较上周提升1.4%。

市内人流活动仍处于同期高位。本周,全国样本城市地铁日均客流量较上周小幅回落0.6%,近半数城市地铁客流量较上周回落,贵阳、重庆与昆明分别较上周回落2.7%、3.2%与3.2%。反映市内人口流动力度的全国拥堵延时指数较上周基本持平,多数样本城市拥堵指数变动幅度较小,贵阳、西安较上周分别提升8.3%与7.1%,广州则较上周回落6.2%。

风险提示

1、数据统计误差或遗漏。一些数据指标,可能存在统计或者处理方法上的误差和偏误;部分数据结果也可能受到样本范围、统计口径等影响。

2、政策、外部环境变动超预期。国内政策和海外环境或存在超预期变化影响中观高品指标变动。

+报告信息

证券研究报告:《出口高频跟踪的“新视角”》

对外发布时间:2023年06月04日

报告发布机构:国金证券股份有限公司