2023-03-18 17:03:41 来源:金融界 阅读量:5047

红塔证券李奇霖

这次降准是有点超出预期的,因为市场多认为4810亿的MLF超额续作是降准预期下降的信号。

同时,1-2月的社融和信贷增速均明显偏强,PMI和1-2月经济数据也有超出预期的成分。从过往的经验看,当经济好的时候,如果金融机构存在中长期负债和流动性缺口,央行会选择MLF来满足市场的资金需求;相反,当经济下行的时候,如果金融机构存在中长期负债和流动性缺口,央行就会通过降准来满足。

这次在金融数据和经济数据均好转的时候,央行打出了MLF超额续作和降准的组合拳,此举在市场的预期之外。

那么,央行为何选择在这个时候降准呢?

我们认为原因有以下几点:

第一,无论金融数据还是经济数据,均存结构性隐忧,稳增长压力偏大。

从金融数据看,虽然新增社融和信贷的量偏大,信贷结构明显长期化,但存款方面,可以很明显看到居民存款向企业存款转化偏慢,M2增速远高于M1增速,存款活性不高,这似乎反映出居民消费、购房需求偏弱,企业生产经营活动偏谨慎,实体经济的恢复仍需要更有力的稳增长措施。

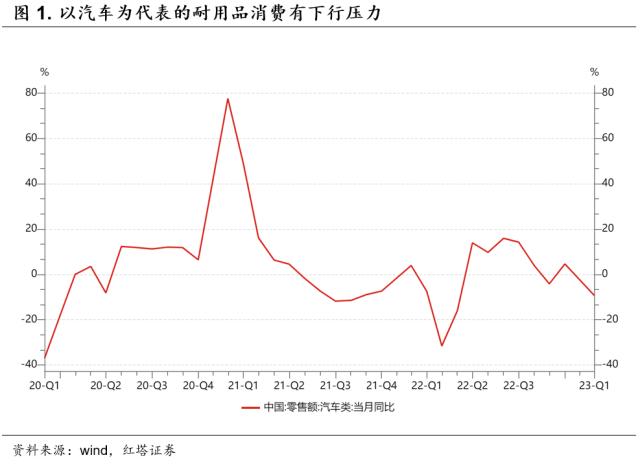

从经济数据看,尽管工业增加值、社零数据及固定资产投资数据均有好转,但汽车和耐用品消费数据偏弱,反映出内需发力还有较大的空间。此外,从工业增加值分项看,好转的分项多与基建相关,而高新技术部门的生产似乎有下行压力,汽车和消费电子等耐用品消费的羸弱恐拖累未来的工业生产。

更重要的是,全国城镇调查失业率为5.6%,比上月上升0.1个百分点,结构上看,16-24岁年轻人口的就业仍有压力,其调查失业率仍高居18.1%,这反映出仍需积极的宏观政策稳定就业,毕竟,当经济政策不再锚定GDP以后,就业由于涉及到民生,其变化可能是影响宏观政策最重要的变量。

第二,因银行信贷扩张较快,当前银行间市场资金运行中枢抬升、资金利率波动加剧。

一方面,当银行信贷资产快速扩张时,资产负债错配压力凸显,短期资金滚动需求上升,加剧资金面波动;另一方面,信贷需求回升会派生出存款,存款高增会提升银行的缴准需求,进而消耗超储。

MLF超额续作也许可以边际缓解银行所需的负债缺口,但无法解决存款高增衍生出的缴准需求,这部分压力只能通过降准来缓解。

第三,当前银行间市场的流动性存在结构性压力。

但是,防疫优化后,居民返乡需求提升,不少存款又回流到了中小行,这就使得大行信贷高增长所产生的流动性缺口只能靠同业存单满足,于是近期就出现了大行同业存单发行高增长的现象。相反,小行因存款高增而融资需求不足就会有大把资金配债。

因此,为了使信贷增长有一定的持续性,降低信贷投放的波动性,有必要通过降准来化解大行的负债缺口。因为大行存款多,降准后获得的流动性支持就更多。

讲完降准的原因后,我们再来分析一下降准的意义。

首先,降准有助于抬升市场的风险偏好。

当前股票市场的大幅波动主要源于外部环境的不确定性、内部复苏的争议及后续稳增长力度的分歧。此前市场都认为只会有超额续作MLF,不会有降准。因此,此次超出市场预期的降准就有助于抬升市场的风险偏好,至少让市场相信未来稳增长措施不会轻言退出,仍会维持一定的强度,这对股票市场是有利的。当然,从宽货币的角度来说,对债券市场也不能说是利空,但由于现券已经下了不少了,隐含了一些宽松预期,股票就可能更受益一些。

其次,降准有助于降低资金面波动。

资金利率运行中枢回归政策利率波动是确定的,毕竟去年市场利率持续低于政策利率是出于外部因素对经济影响的考虑而形成的,现在防疫优化后经济受到的影响减弱,政策就没必要让市场资金利率继续维持在政策利率之下。不过,降准后缴准压力边际下降以及银行负债缺口的缓解可以降低资金面波动,有利于信用债的配置,进一步有助于企业债发行的修复。

最后,降准从边际上化解了大行负债端的流动性压力,在某种程度上有助于同业存单发行需求的下降。

考虑到当前中小行现券配置需求仍强,同业存单的供需关系格局有望好转。此外,大行负债压力的下降有望避免信贷大起大落,增强信贷增长的持续性,为稳增长、稳就业保驾护航。